Les catastrophes climatiques telles que les sécheresses et les inondations ont accru l'urgence de la décarbonisation, c'est-à-dire la réduction des émissions de CO2 dans l'atmosphère. La région Asie-Pacifique est au cœur de ces efforts de décarbonisation. Selon un rapport récent de PricewaterhouseCoopers, en 2020, la région Asie-Pacifique était responsable de 52 % des émissions mondiales de CO2. Le rapport prévoit que les émissions pourraient continuer à augmenter à mesure que la demande d’énergie de la région (sous forme de combustibles fossiles) s'accroît.

En effet, les efforts de décarbonisation actuels mettent déjà à rude épreuve les réserves de minéraux critiques, qui sont des intrants essentiels pour les technologies énergétiques propres, telles que les générateurs d'énergie solaire et éolienne et les véhicules électriques (VE). En outre, la tendance mondiale vers la décarbonisation « déclench[e] une course pour garantir un accès ininterrompu aux minéraux bruts critiques ». The Economist estime que les sociétés minières devront augmenter leur production de minéraux critiques, tels que le cuivre et le nickel, de 500 % au cours de la prochaine décennie pour répondre à la demande imminente.

Le Canada est bien placé pour contribuer à répondre à cette demande croissante en devenant un fournisseur fiable de minéraux pour les marchés clés de l'Asie-Pacifique. Deux des stratégies récemment dévoilées par Ottawa — la Stratégie pour l’Indo-Pacifique (SIP) et la Stratégie sur les minéraux critiques (SMC) — envisagent de renforcer les liens commerciaux et d'investissement entre les économies asiatiques et le Canada dans le domaine des minéraux critiques.

La Chine, par exemple, est un marché régional important pour les minéraux critiques du Canada. Ottawa devrait continuer à exporter des ressources vers ce pays, tout en développant les exportations vers d'autres économies régionales dans le cadre de sa stratégie de diversification commerciale. Pour diversifier ses partenaires dans le secteur des minéraux critiques, le gouvernement canadien devra concilier deux exigences. La première consiste à trouver des partenaires économiques fiables pour acheter les minéraux critiques du Canada. La seconde est de répondre aux préoccupations de sécurité nationale découlant des investissements directs étrangers (IDE), en particulier lorsque les investissements proviennent d'entreprises d'État, qui peuvent être guidées par des motifs non commerciaux.

La politique canadienne des minéraux critiques

En décembre 2022, le gouvernement canadien a lancé la SMC afin de développer les chaînes de valeur des minéraux critiques au niveau national et d'établir des chaînes d'approvisionnement sécurisées pour les minéraux critiques à l'étranger. Cette stratégie se concentre sur 31 minéraux critiques, dont le lithium, le nickel et le graphite, qui sont essentiels à la production de VE. Selon la stratégie, ces minéraux critiques sont « primordiaux pour la sécurité économique du Canada », car ils contribuent à la « transition du pays vers une économie à faible émission de carbone » et constituent « une source durable de minéraux critiques pour les partenaires [canadiens] ».

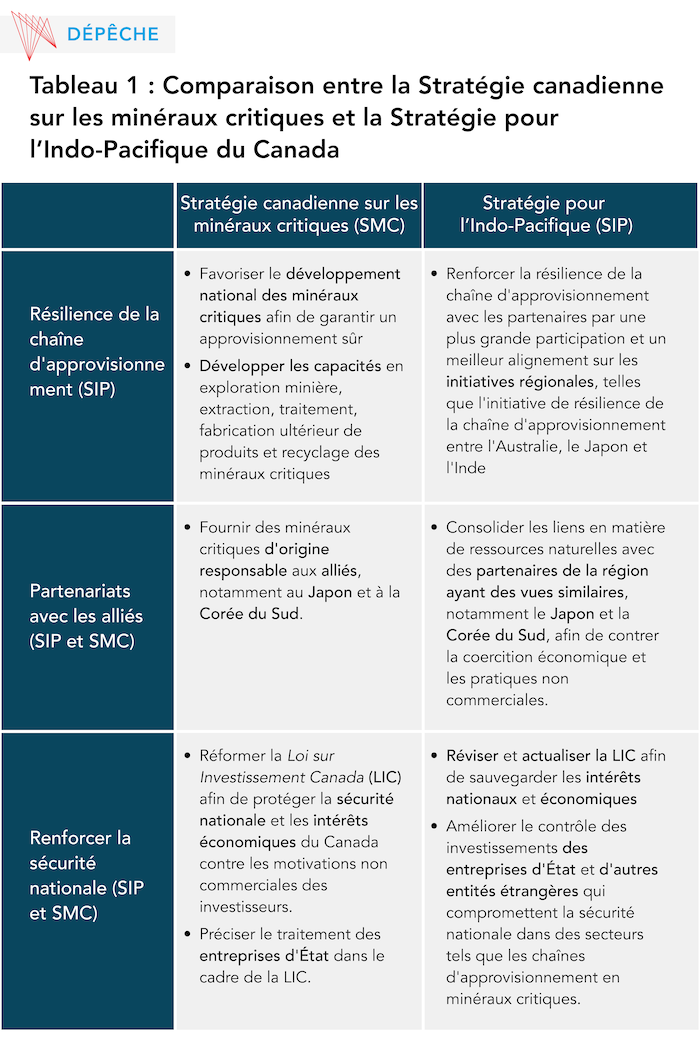

Dans la région Asie-Pacifique, la SMC est renforcée par la SIP, publié en novembre 2022. Grâce à la SMC et la SIP, le Canada diversifiera ses investissements et ses partenariats commerciaux dans le domaine des minéraux critiques en s’appuyant sur les chaînes d’approvisionnement internationales et en s'associant à des économies régionales ayant des vues similaires (tableau 1). La résilience de la chaîne d'approvisionnement mondiale en minéraux critiques et la capacité du Canada à fournir des minéraux critiques à l'échelle internationale dépendront de l'exploitation nationale des minéraux critiques, qui requiert des investissements substantiels.

La SMC et la SIP reconnaissent tous deux qu'il faudra des investissements étrangers pour développer l'industrie canadienne des minéraux critiques, mais aussi que les investissements des entreprises d'État ont des répercussions sur la sécurité nationale. Bien que les deux stratégies soient ambitieuses en ce qui concerne la diversification des partenariats commerciaux et d'investissement du Canada, leur mise en œuvre devra concilier les deux exigences des partenariats commerciaux et d'investissement du Canada dans la région Asie-Pacifique (trouver des partenaires fiables et répondre aux préoccupations en matière de sécurité nationale).

Définir la voie à suivre pour les exportations de minéraux critiques du Canada

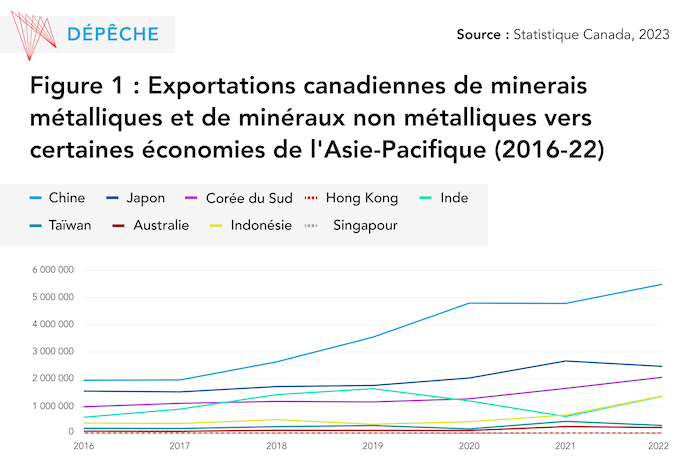

La SIP et la SMC considèrent le Japon et la Corée du Sud comme des alliés régionaux et des partenaires commerciaux fiables. Selon Statistique Canada, ces deux économies ont augmenté leurs importations de minéraux canadiens entre 2020 et 2022 (figure 1). Compte tenu des développements politiques récents — un nouveau protocole d'entente sur les minéraux critiques avec la Corée du Sud et le renouvellement de l'engagement du Canada à fournir des minéraux critiques au Japon en 2022 — ces deux économies devraient continuer à augmenter leurs importations de minéraux critiques canadiens.

Néanmoins, les volumes d'exportation de minéraux du Canada vers ces deux marchés sont bien inférieurs à ceux de la Chine, le plus grand marché d'exportation régional du Canada. La Chine est également le plus grand consommateur de minéraux canadiens dans la région Asie-Pacifique, représentant sept pour cent des exportations mondiales de minéraux du Canada. En 2021, les exportations canadiennes de minéraux vers la Chine étaient évaluées à 9,4 milliards de dollars canadiens. Parmi les principales exportations de minéraux du Canada vers la Chine figurent le minerai de fer et le cuivre, deux minéraux précieux pour les efforts de décarbonisation, le premier étant utilisé dans la construction de structures en acier et le second dans les technologies liées à l'électricité. Étant donné que la Chine représente un marché important pour les minéraux critiques du Canada, Ottawa devrait continuer à exporter des ressources vers la Chine tout en diversifiant et en augmentant ses exportations vers d'autres économies.

L'Inde pourrait s'avérer un bon marché d'exportation alternatif. La demande du pays pour les minéraux critiques canadiens a rebondi dans le cadre de sa reprise post-pandémique et devrait augmenter en raison de la demande croissante de VE, de la volonté de réduire les émissions de CO2 et des programmes « Make in India » (« Fabriqué en Inde ») et « Smart City » (« Ville intelligente »), qui dépendront des importations de produits de base, y compris les minéraux critiques. L'Inde cherchant à augmenter sa production d'énergie renouvelable d'ici 2030, sa demande de minéraux critiques, tels que le lithium et le nickel, devrait augmenter au cours des prochaines années.

Pour étendre la présence canadienne en Inde et sur d’autres marchés régionaux, le gouvernement fédéral devrait s’inspirer des stratégies adoptées par d’autres exportateurs de minéraux dans la région, comme la Stratégie australienne sur les minéraux critiques. Comme l'indique la Déclaration de l'Australie sur les ressources mondiales, le pays vise à renforcer ses relations avec les partenaires régionaux dans le domaine des minéraux critiques et à faire de l'Australie un « fournisseur fiable de ressources énergétiques et de minéraux critiques pour les partenaires commerciaux nouveaux et existants » dans la région. Cette stratégie est complétée par des accords commerciaux qui éliminent les droits de douane sur les minéraux critiques dans le cadre de l'Accord de coopération économique et commerciale entre l'Australie et l'Inde et de l'Accord de libre-échange entre la Chine et l'Australie (la Chine étant le plus grand consommateur des exportations de produits de base de l'Australie). Le Canada dispose d’un précédent pour cette pratique dans son accord de libre-échange (ALE) avec le Chili et pourrait envisager d'incorporer des réductions tarifaires pour les minéraux critiques dans les négociations en cours de l’ALE avec l'ANASE et l'Inde ainsi que dans les négociations de l’APEG avec l'Indonésie. L’élimination des droits tarifaires sur le commerce des minéraux critiques pourrait stimuler les exportations, permettant ainsi une expansion du secteur au niveau national et une diversification du marché dans la région.

Implications pour la sécurité nationale

La SMC et la SIP incitent le Canada à réformer la Loi sur Investissement Canada (LIC), qui est conçue pour examiner les « investissements importants réalisés au Canada par des non-Canadiens ». La Loi encourage les IDE qui profitent à l’économie canadienne et restreint les investissements susceptibles de nuire à la sécurité nationale du Canada. Faisant référence à la LIC, la SIP souligne que le Canada doit agir « avec détermination lorsque les investissements d'entreprises d’État et d’autres entités étrangères menacent la sécurité nationale [du Canada] ». La SIP reflète la position prudente du gouvernement fédéral à l'égard des entreprises d'État étrangères, notamment en les soumettant à des examens d'investissement plus stricts que les entreprises non étatiques en raison de leurs liens étroits avec leur gouvernement d'origine.

Des études indiquent que les entreprises d'État peuvent être motivées par des considérations politiques et, par conséquent, porter atteinte à la sécurité nationale des États hôtes. Ces entreprises d’État peuvent chercher à acquérir des technologies pour soutenir les politiques industrielles de leur pays ou à obtenir des ressources naturelles à l’étranger pour répondre à des besoins nationaux. Les préoccupations en matière de sécurité nationale dans les économies d'accueil sont d'autant plus importantes lorsque les investissements potentiels proviennent d'entreprises d'État établies dans des pays qui sont en concurrence avec les États d'accueil, comme c'est le cas du Canada et de la Chine.

Ottawa a déjà publié des lignes directrices sur les investissements étrangers par des entreprises d'État dans les minéraux critiques afin de décourager de tels investissements. L'évolution de l'environnement géopolitique et les préoccupations accrues en matière de sécurité nationale se reflètent dans la décision du gouvernement, annoncée en novembre 2022, de rendre obligatoire le désinvestissement de trois entités chinoises liées à l'État. Cette décision trouve son origine dans le rapport intitulé Acquisition de neo lithium, publié par le Comité permanent de l'industrie et de la technologie en mars 2022, qui faisait état d'un malaise croissant parmi les responsables politiques et les parties prenantes au sujet des investissements étrangers des entreprises d'État dans le secteur des minéraux critiques du Canada. Le rapport recommandait que les investissements étrangers directs des entreprises d'État des régimes autoritaires soient examinés de près, en particulier dans les secteurs prioritaires tels que les minéraux critiques. De plus, il incitait le gouvernement à élaborer une stratégie globale sur les minéraux critiques. Toutefois, si le Canada rejette les investissements de toutes les entreprises liées au gouvernement, il limitera le nombre d'investisseurs intéressés par l'acquisition d'actifs miniers critiques au Canada.

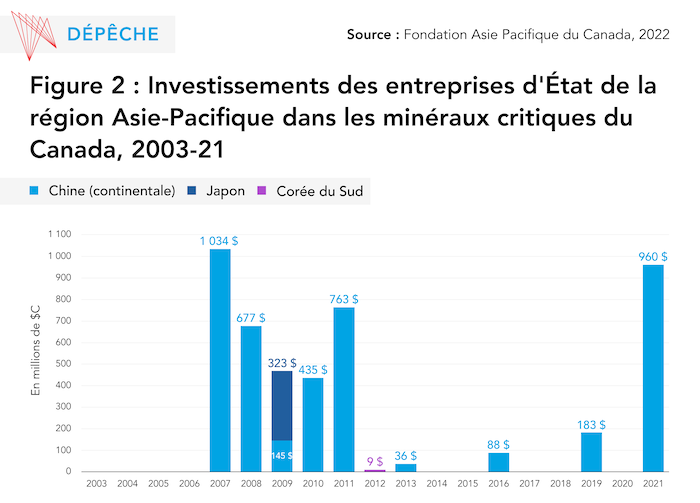

Le récent rapport de l’Investment Monitor de la Fondation Asie Pacifique du Canada révèle qu’entre 2003 et 2021, les entreprises d’État ont été à l’origine de près d’un quart de l’ensemble des IDE de la région Asie-Pacifique dans les minéraux critiques (4,7 milliards de dollars canadiens). La plupart de ces investissements (4,3 milliards de dollars canadiens) ont été réalisés par des entreprises d’État chinoises, les entreprises d’État japonais et sud-coréennes représentant le reste de la valeur des investissements. Étant donné que les entreprises d'État sont courantes dans la région Asie-Pacifique, la restriction de l'IDE par les entreprises d'État peut limiter l'afflux de capitaux en provenance des pays amis de la région Asie-Pacifique. Ces restrictions peuvent également avoir un effet sur les investissements réalisés par les entreprises d'État avec lesquelles le Canada entretient des partenariats dans la région, comme la société japonaise Tokyo Electric Power Co. Dans un tel contexte, les investissements des entreprises d'État dans les minéraux critiques pourraient très bien être interrompus.

En outre, si le Canada restreint les investissements des entreprises publiques, le gouvernement ferme la porte au « capital patient », c'est-à-dire aux investissements qui ne sont pas intéressés par des profits rapides et qui resteraient en place même en cas de ralentissement économique. Certes, la protection de la sécurité nationale est essentielle pour l'économie canadienne, mais la décision de fermer les minéraux critiques à toutes les entreprises d'État sans distinction peut réduire les investissements des entreprises d'État provenant d'économies favorables. Plusieurs économies émergentes d'Asie possèdent des entreprises d'État, qui ne se comportent pas toutes de la même manière. Les restrictions générales imposées aux entreprises d'État risquent de décourager les capitaux patients des entreprises d'État qui, autrement, soutiendraient les objectifs du Canada, d'où l'importance d'examiner ces investissements au cas par cas. Alors que le Canada cherche d’autres partenaires dans la région, la stratégie d’Ottawa concernant les entreprises d’État doit être prudente mais suffisamment souple pour permettre des investissements productifs qui ne portent pas atteint à la sécurité nationale du Canada.

La voie à suivre

Les minéraux critiques représentent une opportunité générationnelle pour les entreprises canadiennes. Par conséquent, ils doivent être intégrés dans la planification stratégique canadienne. À l’aide de la SMC et de la SIP, le Canada peut devenir un fournisseur mondial fiable de minéraux critiques, de VE et de batteries de VE. Les entreprises canadiennes bénéficieront du financement de la SMC, qui leur permettra d'étendre leurs activités au niveau national, tandis que la SIP pourrait accroître les collaborations internationales dans le secteur. L'évolution de la situation géopolitique mondiale donnera sans aucun doute lieu à de nouvelles collaborations internationales, créant ainsi de nouvelles opportunités pour les minéraux critiques canadiens, car les pays cherchent à réduire leur dépendance à l'égard d'un seul fournisseur et à diversifier leurs chaînes d'approvisionnement vers un réseau de fournisseurs « amis », comme le démontre le Partenariat pour la sécurité des minéraux dirigé par les États-Unis. Par ailleurs, la récente décision d'Ottawa de limiter les investissements des entités appartenant à l'État ou liées à l'État, qui peuvent ne pas avoir à cœur les intérêts du Canada, restreindra également la capacité du Canada à collaborer avec des partenaires commerciaux régionaux ayant des vues similaires qui sont liés à un gouvernement étranger. Pour réussir à naviguer dans ces changements de politique et d'orientation au milieu des turbulences de la géopolitique mondiale actuelle, il faudra trouver un juste équilibre et adopter une approche au cas par cas afin de s'assurer que les objectifs du Canada en matière de développement des minéraux critiques sont atteints, mais pas au détriment de la sécurité nationale.